経営者の皆様へ

Hibiki Path Advisors、代表取締役の清水雄也と申します。今回は、皆さま、投資先の取締役会として資本市場との対話の在り方を議論するためのたたき台として、私の分析と考察を「一般論」としてご提示させていただきたく存じます。投資先「全社」の取締役会に本レターをご送付させていただいております。社外取締役やIR部門、経営企画、財務部門等の皆さま含め、広くご共有いただき、闊達にご議論いただければ有難く存じます。

私は、コロナウイルスが拡散した2020年から資本市場が根本的に変わってきているのではなかろうか、という疑問をずっと抱いてきました。現象面で言えば、2021年後半までは低金利の中、全世界的にごく一部の超大型有名企業の株価が大幅に上昇、取引も集中し、他は多くの皆さまの企業の株価もそうですが置いてけぼりとなり、これは何故だ、という問いです。私 “個人” の現時点での結論としては、昨今の人間生活環境の大きな変化により、株式市場の「性格が」構造変化しつつあると結論づけています。私たちはまだその真っただ中におり、潮の変化の中を泳いでいる状態で様々な現象を日々感じますが、当事者であると大局的な変化はなかなか見えてきません。しかし、それを何とか掴もうとする試みが今回のレターの真意です。

〜〜〜〜

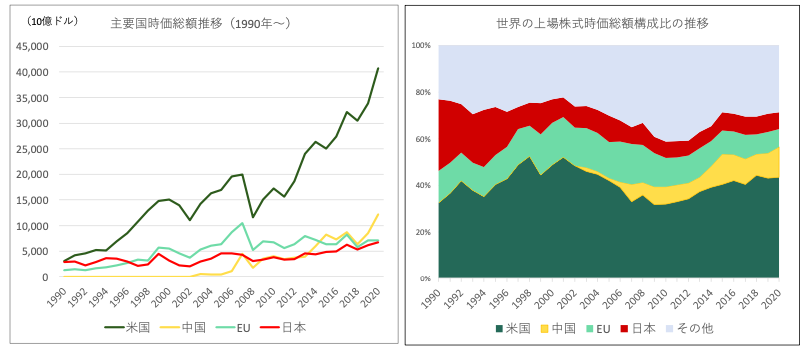

先ず、現象面における局所集中化を見てみます(図1)。世界の株式市場に関し、左側が時価総額推移、右側がその構成比推移です。言わずもがな、米国の時価総額の増加幅が大きく、1990年から2020年の間におよそ13倍にもなりました。世界での資本主義化も手伝い、 その他の地域の時価総額も増加する中、全体の中での比率(右)でも米国が40%を維持し、 世界の資本主義経済の中心的地位を依然堅持していることが読み取れます。日本は1990年代は世界の20%以上を占めていましたが、現在は7%台と、相対的地位が大きく低下しました。

(図1:世界の株式市場、時価総額と比率の推移)

(出所:世界銀行よりHibiki作成)

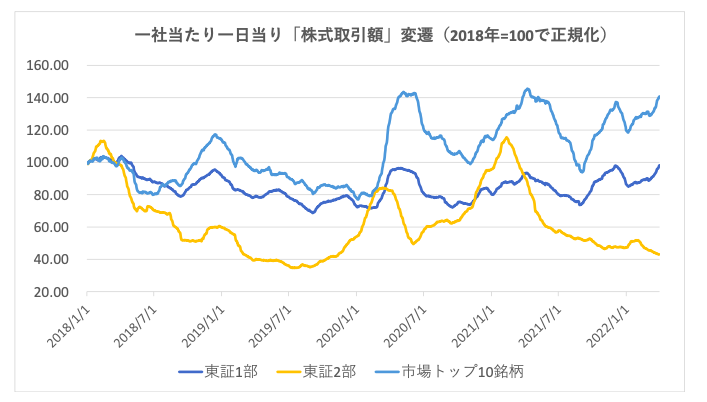

次に(図2)、株式の流動性、取引高という切り口です。我々のホームグラウンドである 日本市場で分析していますが、世界中で同様のことが起こっています。例えば、流動時価総額の大きい上位10社(薄いブルー)に取引が集中し 2018年初比でも 40%も増えているのに対し、相対的に時価総額の小さい企業の集まる東証2部の一銘柄当たり取引額は 2018年比60%低下しており、市場から「忘れ去られよう」としております。

(図2:日本市場の株式流動性の推移)

(注 1)取引金額の「当日までの90日間移動平均」を 2018年1月を100として正規化(東証データよりHibiki作成)

(注 2)上位10社は流動時価総額の大きいトヨタ、ソニー、ダイキン、ファナック、東京エレクトロン、ファーストリテイリング、ソフトバンク、三菱UFJ, キーエンス、KDDIを選択(順不同)

皆さまは、“株価” は気にされておられます(と信じたいです)が、自社の株式の流動性(日々の平均取引額)は気にされたことがないかもしれません。そうであるならば、今後、株価と同様に流動性は貴社が市場から相手にされているか否かのバロメーターとして極めて大切なKPIとしてモニタリングいただく必要があると存じます。

「何故取引高を維持向上することが大切か」

株価と取引高には強い相関があることが知られています。直観的にも、良い決算もしくは上方修正を発表されて、流動性を伴って株価が上昇することをご経験されたことがあろうかと存じます。株価評価と流動性には概ね正の相関があることは、テーマパークの賑わい(人気)と収益が正の相関にあることと同様です。最近は、中小型と言われる企業の株式が、上方修正や良い決算を発表しても流動性も株価も上がらない現象が頻発しております。これは市場がその企業を無視していることと同義で、非常に危険な兆候であると感じます。

金融理論上は、効率的な市場は流動性があることを前提とするため、流動性がないということは、効率的でない⇒株価が企業の正当な価値を反映しない、ということになります。 一部の有事(業績の急激な悪化、減損、不正や粉飾など)のときに「売り手」主導で流動性が増えることはあれど、大半の場合では「買い手」が流動性をリードすることからすると、買い手不在による流動性枯渇が示唆するのは、株価が正当な価値より「下方推移」していることであると考えられます。

当然そのような企業の株価は「割安」とも言えるのですが、最初に記載した通り、世界の投資家の日本パッシング(素通り)、そして日本の中であっても最も時価総額の大きい一部の企業にしか投資家の関心がない状態では、企業の経営陣自身が「自社の理論価値」を理解して株価とのギャップを自ら埋めようと格闘しない限り、投資家にそれを埋めてもらうことを期待することは困難です。全体の市場の資金が増加しない中、流動性が低く、機関投資家から無視された企業の株価ギャップはどんどん大きくなり、最後は・・・ご想像にお任せ致します。東証の再編もあり、資本市場の椅子取りゲームは既に中盤戦に差し掛かっています。

因みに2022年3月までの過去1年間の東証1部銘柄の一日当たりの平均取引高は 9.0億円、東証2部は0.6億円となっております。一般的には主要な大手機関投資家が株式を購入する基準は、1日当たり取引高が最低でも1〜3億円と言われております(※各社様々な基準あり)。日々変動はしますが、一日平均的に2億円以上取引され、機関投資家のユニバースに入る余地がある企業は上場企業全3,600社を超える中でおよそ1,000社程度にしかなりません。貴社の株式取引高はいくらかご存知でしょうか。

「取引高を上げるための施策について」

では、どうすれば良いでしょうか?主幹事証券やコンサル企業に聞くまでもなく大変単純なことです。前述の通り、流動性を主導するのは「買い手」ですのでそういった「買い手」 が増えるべく「自社の魅力を増してファンを増やす」だけです。大まかに分類すると、以下の4つの施策に収れんされていきます。

1. 着実に、そして継続的に業績(EPS)を伸ばす

2. IRを活発に行い事業の良さ、強さ、将来性を市場に広く認知させる

3.「企業価値」増大へのコミットメントを明示し、それを広く認知させる

4. ファンを増やすべく、シグナルを伴った継続的且つ十分な株主還元を行う

この中で1.着実に業績(EPS)を伸ばすことは、皆さま事業会社の腕の見せ所、とばかりに力を入れられているケースが多いのですが、実は最も難易度が高く、2.〜4.は相対的には簡易です。何故なら、2.〜4.は自社単独で決断、実行出来るからです(多くの企業ではそれがすぐに出来るバランスシートもお持ちです)。しかも、1.着実に業績を伸ばす、という姿勢には、既にお気づきの通り、実は重大な欠陥があります。企業やビジネスにはサイクルがあり、減益を常に回避することは無理だからです。また、どの企業にも成長(ジャンプ)のために少ししゃがむ(ばねを巻く⇒投資をする)時期が必要です。その投資の償却負担によって減益にもなり得ます。投資をなるべくせずに、利益を毎年増やすことに集中することで短期的には市場にちやほやされたとしても、実は「増益」が大好きで、価値にあまり敏感でない、短期的な投資家を惹きつけるだけであり、そういった投資家は概ね減益になると泡を食って売却をし去っていきます。そして事業はと言えば将来への布石を打っておらずに中長期的には衰退の道です。企業は5年後、10年後、20年後の視座で布石を打つ必要があることは、皆さまの方がよくご存じだと思います。

利益の「額の継続的増加」に集中することは、例えば私たちが、日々の体調を、「前の日より」必ず良くしようとしているようなことであり、市場及び企業が明らかな成長期にない限り、相当無茶な挑戦です。それよりも、2.の企業の良さというのは、私たちの身体で言う「体幹」のようなものであり、そういった芯を強くしていくことをベースに、経営陣がどういった将来像を目指しているかを中期もしくは長期の経営計画にて、市場に主体的IR活動により明白に強く提示していくこと、これが 2.です。そして、3.「企業価値増大」へのコミットメントは、それこそ、企業として、資本コストや ROE をどうしていきたいか、の明示化です。そこには、実はキャッシュフローマネジメントやバランスシートマネジメントへの洞察と戦略的思考が必要ですが、自社の収益性とバランスシートを良く分析し、2.の体幹の部分と合わさったときに強力な規律となり、投資家にとっては、この企業へ投資した場合に価値がどのような割合( ≒ ROE )で増えていくのか、の信頼足るイメージの基礎となります。

4.の株主還元に関しては、既に言い尽くされてきている感もありますが、示されるべきメッセージは2つと考えます。①配当については、「安定的に増加していくことへの予見性が高い」方が、長期投資家には好まれる、②自社株買いは、自社への株式投資です。例えば ROE10%の会社の株式が PBR0.5xだとしたら、自社株買いは ROIC 20% (10÷0.5)の素晴らしい投資と考えられます。そういった株価になってしまっている場合、割安であることを市場に示すシグナリング効果も考えて機動的に、そして果敢に行うべし、です。

私どもが、投資先の皆様によくお伝えする、DOE(純資産配当率)での配当額決定手法は、赤字にならない限り、純資産が積みあがるのと同じペースで配当が連動して上がっていくので、その予見性が高まります。また、業績が良くない場合などに自社株買いを果敢にする企業は株主や投資家に強い安心感を与え、ファンを増やす効果があります。これは、市場価値と企業価値の差が大きくなってしまった場合に、経営陣が果敢に動くというシグナリングになっているのです(果敢に、でないと効果が薄れるので敢えて強調しております)。某投資先様に、BPS(一株当り純資産)が、過去10年で2倍以上になっているのに、利益が増えていない、という理由で配当が10年前と変わらずという企業がありますが、高い潜在価値と良い経営ビジョンを有していながら、残念ながら市場からは無視される状態となっており、まことにもったいないことと考えております。

また、最近多くの投資先の皆様から、以下のようなコメントを頂戴します。

・決算で、控えめな予想を出したらその数字を鵜呑みにされて株価が大きく下がってしまった、また上方修正を出しても反応が薄い

・ROEも8%を超えているのに、IR を一生懸命やっても PBR1倍に全然辿り着かない

・市場がどうやら利益の増益、減益しか見ていないようだ

・しっかりした中計を出し、立派なプレゼン資料を作成し、1×1などのIR活動をいくらやっても、効果がないようだ

実は、私たちも市場全体で同時多発的に同様の現象が起こっていることを確認しています。多くの証券アナリストがカバーするようなごく一部の企業以外、経営者の多大な努力が無視されている状況です。そこが本手紙の冒頭に述べた株式市場の「性格が」構造変化しつつあるということにつながります。つまり、本質的に変わってきてしまっている中で、以前と同じことをやっていては全く意味がない、ということです。ここからが本題です。

「何が」「どう」変わっているのか

株式市場は、人間が創出した画期的な価値創造システムです。以前の手紙でもご紹介した通り、400年の長い歴史の中で進化発展してきました。当初は、貿易や国家間の戦争をファイナンスするために「国債・通貨」市場が発展し、社会システムが安定化してゆくのに伴い、先ずは植民地開発などを担う「東インド会社」といった国家企業、その後は民間の個別企業もが資金調達出来るようになってきました。

そして、100年に一度のパンデミックを経験した今、私たちの経済社会は大きく変容しました。様々な、ともすると、「不思議な」現象が当たり前になってきています。例えば、(1)YouTuber、TikTokerが個人単位で多くの収入を得て、その資金を投資して、さらに人を惹き付けるエコシステムが既に世界で確立していること、(2)ビットコインを始めとする暗号通貨(クリプトカレンシー)の乱立及び勃興、そして(3)最近では、NFT(Non-Fungible Token)と呼ばれるデジタルのトークンに多額の資金が流れ込み、多くの人を熱狂させています。以下に、最近の大変興味深い事例をご紹介します。

(出所:Bored Ape Yacht Club Website)

2021 年 4 月に Yuga Labs LLCという会社によってローンチされた、Bored Ape Yacht Club(ボアードエイプヨットクラブ、以後“Bored Ape”)という、様々なパターンの「退屈した表情のサル(Bored Ape)の絵」のデジタル所有権のエピソードが、資本主義を含む人間社会が大きく構造変化しつつあることを実感させます。これは、4人の友人が、知り合いのアーティストやプログラマーを巻き込み、「遊び」感覚で立ち上げた緩い遊びのプロジェクトとしてスタートしました。暗号通貨のイーサリアムのエコシステムの上に成立していますが、端的に申し上げて、これは「デジタル空間のみに存在する世界に一つしかないサルの絵」の所有権です。つまり全体で1万種類程度しかない、様々なパターンのサルが最初は絵1枚当たり、2万円程度で販売(IPO)され12 時間で即売だった模様ですが、現在それらには一枚当たり数千万円(!)の価格がついています。マドンナやジャスティン・ビーバーといった大御所セレブリティがインスタグラムなどで利用したことがきっかけで爆発的な人気になったとのことです。

さらには、その運営グループがこのプロジェクトの人気を元に、Othersideという電脳空間の「土地区画」を2022年4月に売出し、世界中の投資家及び富裕層からの「買い」が殺到し、400億円程度を調達したことが話題になりました。そのBored Ape空間で NFT 等の売買のために開発された ApeCoin(その電脳空間内での売買のみの交換用通貨)は、今年に入ってからの暗号通貨市場の異常なボラティリティの最中ですが、その時価総額は今年3月の発行当初USD 2bn(2,500億円)で開始され、一時USD 7bn(8,750億円)に上昇し、現在はUSD 2bnを若干割り込んでいます。言葉を変えると、この「サルの絵」デジタルアートとメタバースの電脳空間にブロックチェーンの技術を使って、その他の資本市場から数千億円の資金が流れ込んだことは事実なのです。今後、このメタバース空間内で、著作権に守られたサルの絵(動画含め)を利用して様々なコミュニティやアクティビティ(商売含め)が想定されている模様です。GAFAMと言われる巨大プレーヤーも当然メタバースを強く意識しています。

こうして、個人でも、緩く結びついたグループでも、それが趣味であっても、遊びであっても、悪い冗談(!)であっても、ある意味手軽に「資金調達」出来るのです。ちなみに、ブロックチェーン技術をベースにする暗号通貨全体の合計時価総額は2021年に一時2.4兆ドル( ≒270兆円)を超える水準となりました。直近は暴落をしましたが、それこそ、国債や株式であっても過去数百年の間に幾度となく暴騰と暴落を繰り返して今の地位となってきており、無視は出来ない状況です。ちなみに最初のページに掲げた図の2020年の米国株式市場の全体の時価総額は40兆ドルを超えていますので暗号通貨はまさに今でも黎明期と言えますが、日本の合計時価総額(2020年で6.7兆ドル)を超えるのはおそらく時間の問題であると考えます。

このような現象の「良し悪し」は価値観の問題に踏み込むので、議論は差し控えますが、これが少なくとも「現実」です。良い面を掲げると、ブロックチェーンという分散化された信頼性の高いシステムを利用することで、電脳空間における個人間の商取引やコミュニケーションが誰にも支配されずに活性化し、特に今まで見過ごされてきたアートやIPや趣味の価値が大きく広がる可能性が示唆されています。また、こういった「特殊な」コンテンツが好きなコミュニティで「気軽に遊びながらお小遣いを稼ぐ」ことも可能となり、まさに、P・ドラッカーやアルヴィン・トフラーが予言していたような、生産=消費者(プロシューマ―)が現実の世界から電脳空間にまで広がっていくのです。悪い面を掲げると残念ながらまだきりがない状況です。詐欺やハッキングも横行していますし、Bored Apeのように、結局は数人の運営サイドの人間が、コミュニティのエコシステムの経済財政運営まで管理するのが現実であり、果たして本当の意味で「分散化された民主的な世界」というブロックチェーンの理想が実現しているか疑わしいという事実もあります。とはいえ、国家や株式市場も現在の状況に至るまで同様のプロセスを繰り返してきていることもあり、進化の過程にあるといえるのです。

まとめると、あくまで私の個人の解釈ですが、過去数十年資本主義の頂点にあった「株式市場」というメカニズムが既に衰退期に入っており、また、コロナ禍でそれが一気に加速した、と感じています。これは、悲観しているのではなく、変化だと考えています(進化なのかどうかはこれからの歴史で明らかになっていくでしょう)。株式市場が第二次大戦後の80年間で大きく発展した状況でも、為替市場や国債市場は厳然として資本主義の中で圧倒的存在感を持っていますし、今後はその相対的位置がまた数十年かけて大きく構造変革していく状況であるということです。

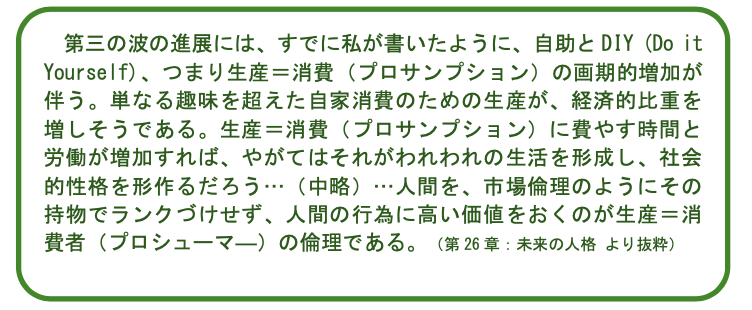

実は、先程触れました通り、多くの思想家がこの現象を「予言」していました。例えば、未来学者と言われたアルヴィン・トフラー氏は代表的著書「第三の波(1980 年)」で以下のように述べています。

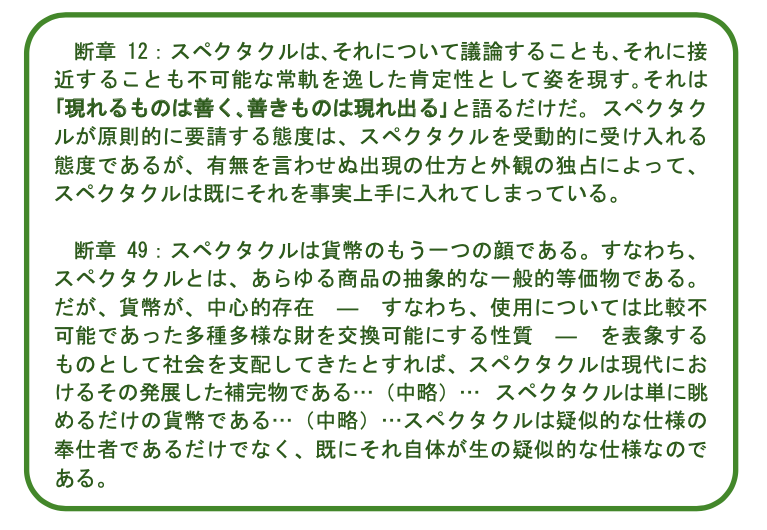

また仏ギ―・ドゥ・ボール氏は221の断章からなる「スペクタクルの社会(1967年)」で、メディアの発達とともに資本主義の形態が情報消費社会へと移行し、生活のすべてがメディア上の表象としてしか存在しなくなった状況を皮肉り、以下のような言葉を残しています(スペクタクルとは、「眼鏡」という意味ですが「壮大な見世物」という隠喩もあります)。

大量生産、消費時代の象徴であった、集約化、分業化、マス化がトフラー氏の言う「第二の波」であり、ドゥ・ボール氏が批判した産業資本主義の真骨頂であり、喜劇王チャップリン氏も「モダン・タイムス(1936年)」の映画で批判した、財の生産に支配されたライフスタイルの画一的な理想を善として人々を駆り立て、人間社会を進化発展させてきました。時代は劇的に変化し、人々はチャットで常時つながり、気持ちの赴くままにYouTubeで好きなキーワードを検索し、興味深い分野の知見を深め、似た考えを持った人々と「私的に」「電脳空間で」巡り合って楽しむことが可能で、個人化・多様化・分散化の時代です。多くの人は企業で働くと同時に、様々な私的な活動を行い、若い世代であればあるほど、既に生産=消費者になっています。日本でも企業で副業が公認されるケースも増えてきており、組織と個の関係が地殻変動しています。ドゥ・ボール氏が批判したスペクタクルは、というと、その勢いを失うばかりか、Bored Apeのようにさらに発展進化して、「マス」でなく「ターゲット化」されたスペクタクルなメッセージとして我々に届き、我々の意思決定のサブリミ ナルな部分に多大な影響を与えます。既にこの現象は「社会的性格」を形成しているのです。

唐突ですが、米国テスラ社は創業者のイーロン・マスク氏の、オープンで時々物議をかもす発言もあり、単なる車の会社とは言えない、多くのメッセージ性のある「グループ」と化しています。テスラの車を運転するというのは、ステータスでもあり、共感でもあり、世界の環境問題に対する意志表示でもあり、クールです。ドゥ・ボール氏に言わせるとまさにスペクタクルなのかもしれません。その方向性を猛進するかのごとくマスク氏は個人資産をTwitter買収に投入しています。グループで日本最大の雇用主であるトヨタ自動車も、製造業としての頑ななスピリットを堅持しつつも、それだけではいけないという(おそらく)直観で、Woven Cityという多様なライフスタイルを許容出来るような街づくりを富士の裾野に展 開し、トヨタイムズというメディア戦略では俳優やアナウンサー(予定)までをも起用し、 その姿勢を、多様な価値観を有する世界中の人々に積極的に発信する方向に転換しています。

話が大きくなり過ぎた感がありますが、このように、分散化され、多様化され、高度情報化され、沢山の「見える」データがAI等により日々分析検証されている中で、「見えないもの」は、存在していないも同様の社会になってきております。「善き事は背中で語る」ような姿勢を持っていたトヨタ自動車までが、自身の存在意義を必死に「外に向けて発信」せねば、沢山のノイズの中でかき消されてしまうという危機感を持って、変革に挑んでいるのです。テスラというとんでもない化け物と対峙してきたことによる進化なのかもしれません。

株式市場でも、沢山の情報が溢れ、瞬時に変動し、投資家や人々がそれを消化しきれず、 ショートカットして「見えやすいもの」「分かりやすいもの」に集中する現象が時価総額上位の数社に取引が集中することに現れており、その対極には、ブロックチェーンの技術の進化もあり、生産=消費者として、個人がYouTubeやBored Apeのように株式市場を介さずに 資金調達する分散化が進んでいます。このような点が株式市場の構造変化であり、相対的立ち位置の変化だと私個人で分析しております。この傾向がコロナ禍で加速し、既に不可逆的な地点まで来ているのでは、と推測しています。

私は、皆さまに少しでもそのような環境変化を「感じて」いただきたく、株主として対話をさせていただいております。良き未来・将来のために日々頑張ることは、我々人間社会の「善行」であると確信していますが、「頑張っていればいつか評価される」という旧来型の思考は、個々人レベルではいざ知らず、企業レベルでは、上記の通り「集約化」と「分散化」 が同時進行する株式市場の中では、大きな波にかっさらわれてしまい、ノイズの中に埋もれてしまうと考えています。また、4ページ目で掲げさせていただいた施策の、1.着実に、そして継続的に業績(EPS)を伸ばす、ことは、容易ではないばかりか、「現れるものは善く、善きものは現れ出る」というドゥ・ボールの言う常軌を逸した肯定性に迎合しているだけのように感じます。

Bored Apeは、その提供しているモノが本質的か否かを別として、新しい価値基準を提示し、その価値が広がる(=増える)ことも見越して多くの参加者がこぞって集まり、一つのエキサイティングなコミュニティを形成しています。ファンクラブにお金を出して参加して、その中で生産=消費者として楽しみつつ、そこで実際に所有物(=参加券)の価値が増 大し、儲けることも可能、という仕組みの最新のものですが、よくよく考えると、昔から存在する、ゴルフ会員権や、それこそ株を買うのと、実は広義で似通っています。得体の知れないモノに見えますが、実際根底では人々の「参加欲」「所有欲」「承認欲」「ハピネス欲」「富の増加欲」といったものの組み合わせです。このような世界は、Web3やメタバースという造語で難しく語られますが、それを支えるテクノロジーやメカニズムが画期的であるだけであり、その本質的な中身は人間の様々な欲求を満たす仕組み、ということで言うと大差ないのです。

株主は皆様のような経営陣、従業員や関係取引先と同様、株式会社の「参加者」であり、それこそ様々な欲求を持って参加していますが、煎じ詰めればファンクラブです(そして経営者はそのファンクラブの運営実行委員長です)。残念ながら、現代社会のファン層は、多様な「新しいもの」に目がないようで、株式市場の相対的なパイ(特に日本市場)は減少傾向です。外国人含め世界の投資家に株を買ってもらわなければ、池の水は干上がってしまうので、外国人含めファンを増やす施策は経営戦略として必要不可欠です。利益が成長することは勿論喜ばしいことですが、そのことのみに集中しても評価に直結するとは限りません。それが、配当増といった株主との本質的な価値の共有や企業評価(=株価)の増大に反映されない場合、ファンは何に参加しているのか分からず、財産も増えないことに業を煮やし、去っていってしまいます。ファンが定着して増えていかねば、PBR, PERといったバリュエーション指標は一向に改善しないでしょう。

4ページ目に記載させていただいた1.〜4.の施策は、多種多様な意図や意志を持って市場に参加する投資家の関心を惹き、ファンになってもらうための現実的な選択肢で、1.が実行難易度が高い上にファンを増やす必要条件ではないので、それに集中するよりは2.〜4.を同時多発的に実行し、アピールしていただきたく存じます。流動性が低い(及び減っている)ことはファンが少ないことを如実に表しています。

私どもは、今までに、数々の投資先に対し、個別具体的にIRの手法、(インフレに確実に負ける資産である)現金の持ちすぎを変革する財務アロケーション、及び資本コストを如何に下げていくか、など、具体的な形でレター送付やご提案をさせていただいておりますが、実はその根本は、社会及び市場の構造変革の中で、私ども自身が株主として強い危機感を持ち、皆さまの行っている事業の、その本来の実力(=価値)をどう認知させるか必死に考えていることの現れです。これまでのように「市場での評価は市場が(勝手に)決めるので」という消極的な姿勢では、どれほど良い事業を営まれていても評価される蓋然性は低くなっています(ということを本レターでご説明させていただいたつもりです)。事業の顧客に評価されることと、市場に評価されることは同列の経営課題との認識を強めていただきたく存じます。

改めて、皆さまには、株主の参加意欲がもっと掻き立てられる、わくわくする、それでいて胆の据わった、コミットメントのある施策の同時多発的実行を改めて強くお願い致します。 偏った見方かもしれませんが、私のこういった市場や社会の見方を直接皆さまにお伝えし、意見交換の機会を戴けるのであれば喜んで馳せ参じます。

以上

2022年6月3日

Hibiki Path Advisors Pte. Ltd.

代表取締役運用責任者

清水雄也

yuya.shimizu@hibiki-path-advisors.com

本書簡は執筆時点の個人的見解を記したもので、会社としての正式見解を示したものでなく、以降変更される場合があります。執筆に際してはデータ、情報の収集の際の内容の正確性につき最新の注意を払っておりますが、その正確性を保証するものではありません。また、本書簡は特定の有価証券の申込の勧誘若しくは売買の推奨または投資、法務、税務、会計などの助言を行うものではありません。